監修:社会保険労務士法人 ヒューマンリソースマネージメント

特定社会保険労務士 馬場栄  監修:社会保険労務士法人

監修:社会保険労務士法人

ヒューマンリソースマネージメント

特定社会保険労務士 馬場栄

今週のピックアップ

【労務情報】

◆ そもそも賞与って、どんな決まりがあるの?

◆ 賞与計算をする上で抑えておくべき3つのポイント

◆ 雇用保険料や住民税・所得税は?

◆ 賞与支払届の記入方法を確認しておこう

◆ 産休・育休中の従業員に賞与を支給する場合の注意点

◆ 賞与支払い月に退職する場合の注意点

【KING OF TIME 情報】

◆ 1年単位の変形労働の利用条件

◆ 1年単位の変形労働の設定方法

☞ KING OF TIME 情報は 《 こちら 》

そもそも賞与って、どんな決まりがあるの?

まずは、賞与の性質について、社会保険の観点で確認していきましょう。

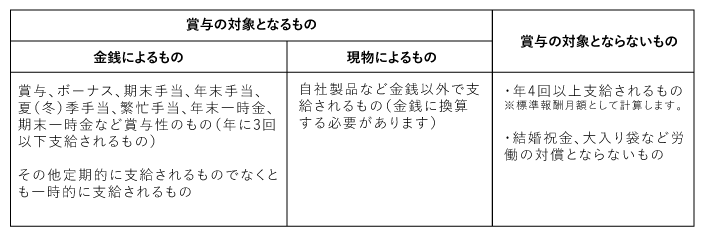

社会保険上、賞与とは、賃金、給料、俸給、手当、賞与その他いかなる名称であるかを問わず、労働者が労働の対償として受けるもののうち、年3回以下の支給のものと定義されています。

そのため、年4回以上支給される賞与は、社会保険上、賞与とはならないため、社会保険料の算出方法も違ってきます。(詳細は後述を参照ください)

また、夏と冬の年2回と決めて支給している会社が、その他に一時金を支給した場合、それが労働の対償とされているものであれば、賞与に該当するので注意が必要です。

賞与か否かの具体例は、下図を参照ください。

賞与計算をする上で抑えておくべき3つのポイント

給与と同様に、賞与も税金や社会保険料を控除する必要があります。賞与計算をする場合には、次の3つのポイントがあります。

(1)社会保険料の金額の算出方法

賞与にかかる社会保険料の額 = 標準賞与額 × 保険料率

毎月の給与の場合は、「標準報酬月額」(社会保険料を計算するための基礎金額)により決定されますが、賞与の場合は、「標準賞与額」により決定されます。標準賞与額とは、実際の税引き前の賞与の額から1000円未満の端数を切り捨てしたものです。

保険料率は、給与と同じ保険料率によって計算し、保険料を会社と従業員とで折半するのも同様です。

(2)賞与年4回以上支給する場合

前述のように、例えば年4回賞与を支給した場合は、社会保険法上、賞与に該当せず、毎月の給与と同じく報酬とみなされ、標準報酬月額の対象となります。

そのため、支給した賞与ごとには社会保険料は発生しませんが、定時決定にて、賞与の合計額を12分割し、通常の給与に加算した金額が標準報酬月額となります。

(3)社会保険料の上限

ただし、社会保険料を計算するうえでは、法律でその対象となる金額に上限が定められています。

・厚生年金法上の上限額

1回の金額が150万円を超える場合は、150万円とされます。同月に2回支給される場合は、合算額で考えます。

・健康保険法上の上限額

年度の累計額が573万円までとされています。ここでいう年度とは、4月1日~3月31日の1年間で計算します。

この場合、健康保険標準賞与額累計申出書の提出も必要となります。

☞ 健康保険標準賞与累計申出書記入例(日本年金機構HP)

雇用保険料や住民税・所得税は?

(1)雇用保険料

賞与にかかる雇用保険料の額=賞与額(総支給額)× 雇用保険料率

社会保険料と違い、実際の賞与支給額に雇用保険料率を乗じて計算します。1000円未満の端数を切り捨てるなどもありません。

また、今年(令和4年)は、雇用保険料率が二度(4月、10月)に渡り変更になっていますので、支給時期によってどの雇用保険料率を使うのか確認するようにしましょう。

保険料率変更については、過去のブログも取り上げていますので、参考にしてみてください。

☞ 改めて確認!雇用保険料率引き上げによる影響は?~年度更新・給与計算実務の直前チェック~

(2)所得税・住民税

賞与にかかる所得税の額=(賞与額-社会保険料-雇用保険料)× 税率

賞与にかかる住民税はありません。

賞与の税率は、賞与用の税率表を用います。税率表に、賞与支給月の前月に支給された給与のうち課税対象額を「賞与に対する源泉徴収額の算出率の表」に当てはめて計算します。

もし、育児休業明けなどで、前月の給与がない場合は、「給与所得の源泉徴収税額表(月額表)」に当てはめて計算します。

(前月給与がない場合の計算方法)

ステップ1 賞与から社会保険料などを引いた金額×1/6※…A

ステップ2 Aを給与所得の権限徴収税額表(月額表)に当てはめます。…B

ステップ3 B × 6※=賞与から控除する所得税額

※賞与計算の基礎期間が6か月を超えるときは、それぞれ1/12、12に置き換えます。

☞ 賞与に対する源泉徴収税額の算出率の表(国税庁HP)

☞ 給与所得の源泉徴収税額表(国税庁HP)

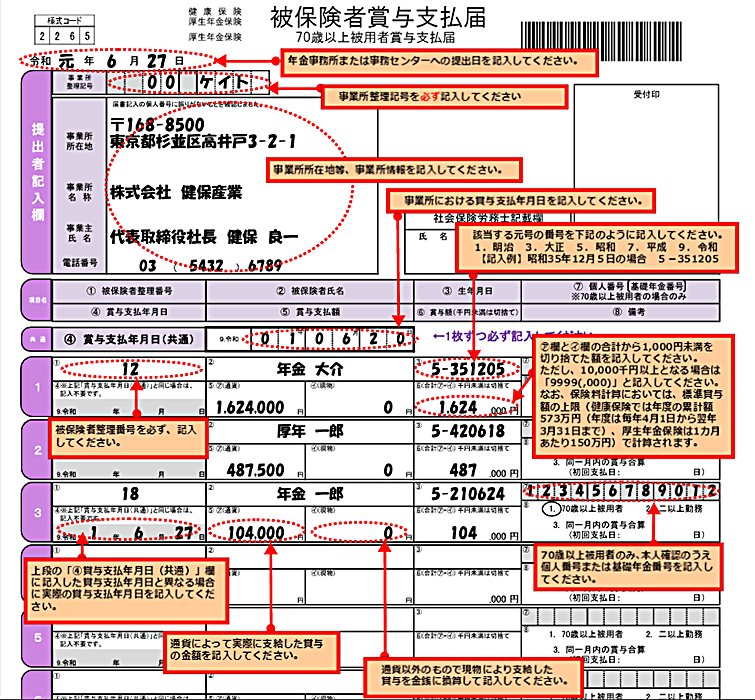

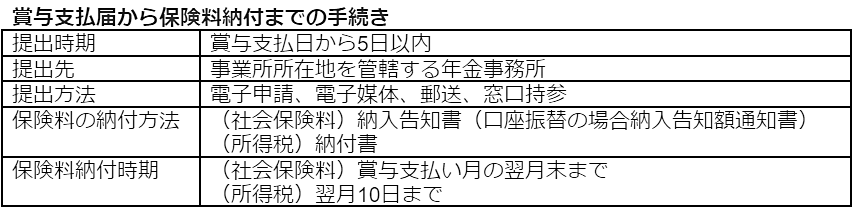

賞与支払届の記入方法を確認しておこう

賞与を支払った日から5日以内に、「賞与支払届」と「支払届総括表」を年金事務所(または健康保険組合)に提出する必要があります。これを提出することで、「標準賞与額」を確定することになります。賞与不支給の場合は、「賞与不支給報告書」を提出する必要があります。

※賞与支払予定月をあらかじめ年金事務所(または健康保険組合)に届け出ている場合は、予定月の前月までに「賞与支払届」と「支払届総括表」が送られてきます。

賞与支払届を提出すると、賞与支払い月の翌月に給与と賞与の社会保険料を合算した納入告知書が送られてくるので、納入金額を確認し、月末までに支払います。

また、所得税については、毎月の給与の納付に使う納付書に記載して、給与の源泉所得税額と合算し、翌月10日までに支払います。

産休・育休中の従業員に賞与を支給する場合の注意点

賞与の算定(評価)期間の途中で産休・育休に入る場合、支給が休業期間中となる場合もあります。

産休・育休中の社会保険料免除の申請をしていれば、免除期間内に支払った賞与についても社会保険料が免除されます。ただし、免除されている場合でも、賞与支払届の提出は必要となります。

また、雇用保険や所得税について免除制度はありませんので、取り扱いの違いに注意が必要です。(ただし、雇用保険や所得税は支給額がなければ発生しません)

なお、育児介護休業法の改正に伴い、令和4年10月1日以後に開始する育児休業について、賞与の社会保険料の免除の取り扱いが、連続して1か月を超える育児休業を取得した場合に限り免除することに変更になっていますので、ご注意ください。

賞与支払い月に退職する場合の注意点

賞与支払い月にその従業員が退職した場合、退職日によって社会保険を徴収する場合と、徴収しない場合があるため、注意が必要です。

退職日が

賞与を支給した月の途中の場合・・・社会保険料は発生しません(控除は不要)

賞与を支給した月の最終日(月末)の場合・・・社会保険料は発生します(控除が必要)

社会保険に加入している従業員が退職した場合、資格喪失の手続きを行いますが、資格の喪失月に支払った賞与については社会保険料が発生しません。

社会保険の喪失日は退職日の翌日となるため、退職日が月の最終日(月末)の場合、喪失日は翌月の1日となり、上記のような違いが出ます。

なお、賞与を支給した場合は、社会保険料を控除しない場合でも「賞与支払届」を作成しなければなりません。これは、前述の健康保険の「上限」との関係があり、仮に、転職先の保険者(保険組合)が同一であれば1年間の累計に合算されるためです。

いかがだったでしょうか。賞与の支給額の決め方については、会社ごとに様々な基準があるかと思いますが、社会保険料や税金の手続については明確に定められていますので、本ブログを参考にしていただけたらと思います。

※公開後に下記、修正しております。

【修正日時】10月27日 PM0:45

【修正箇所】賞与計算をする上で抑えておくべき3つのポイント

毎月の給与の場合は、「標準報酬月額」(社会保険料を計算するための基礎金額)により決定されますが、賞与の場合は、「標準賞与額」により決定されます。標準賞与額とは、実際の税引き前の賞与の額から1000円未満の端数を切り捨てたものです。

修正前)切り上げ

修正後)切り捨て

【修正日時】10月27日 PM6:00

【修正箇所】賞与支払い月に退職する場合の注意点

修正前)

賞与を支給した月の途中の場合・・・社会保険料は発生する(控除が必要)

賞与を支給した月の最終日(月末)の場合・・・社会保険料は発生しません(控除は不要)

修正後)

賞与を支給した月の途中の場合・・・社会保険料は発生しません(控除は不要)

賞与を支給した月の最終日(月末)の場合・・・社会保険料は発生します(控除が必要)

KING OF TIME 情報

今回は1年単位の変形労働設定について改めてご紹介いたします。

1年単位の変形労働設定は、2021年2月のバージョンアップで新しく追加された機能です。

2021年2月よりも前に1年単位の変形労働設定を行っている場合は、改めて正しい設定内容になっているかご確認ください。

◆ 1年単位の変形労働の利用条件

◆ 1年単位の変形労働の設定方法

1年単位の変形労働の利用条件

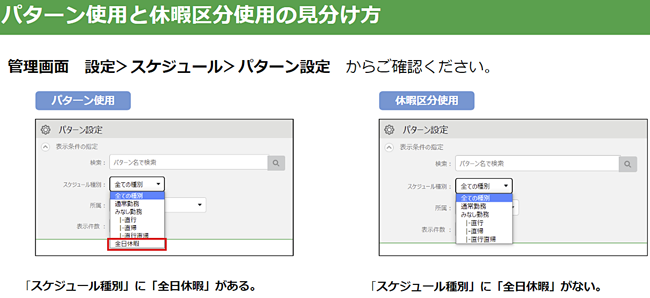

ご利用の前提条件は以下の通りです。

・管理画面 > 設定 > その他 > オプション > 変形労働機能:使用する

・休暇取得方法:休暇区分使用

※休暇取得方法「パターン使用」の場合は設定ができかねます。

「休暇区分使用」への切り替えをご検討ください。

☞ 全日休暇の取得方法「パターン使用」「休暇区分使用」とは何ですか?

☞ 休暇取得方法「休暇区分使用」のご利用をおすすめします!

1年単位の変形労働の設定方法

1年単位の変形労働時間制を運用するためには様々なルールがあり、こちらの制御を

KING OF TIMEの設定でおこなうことができます。

設定の流れをご案内いたします。

(1)設定 > 従業員 > 雇用区分設定 > 該当雇用区分の[編集]>「働き方」カテゴリ >

労働時間:「変形労働時間制」> 1年単位の変形労働 > 開始月を選択。

(2)「月別労働時間」:[月別労働時間設定]>各月の休日日数と労働時間を入力。

「1年単位の変形労働時間制に関する協定届」の「対象期間中の総労働日数」と、表示されている「労働日数」の合計が一致していることをご確認ください。

(3)1年単位の変形労働設定は下記の項目の推奨設定が自動で行われます。

「働き方」カテゴリ > 労働時間 >[変形労働設定]>「共通」

・「週単位」

・「年単位」

・「深夜労働」カテゴリ > 深夜勤務時間

・「日の時間外集計」カテゴリ > 残業開始時間

・「休暇関連」カテゴリ([詳細])> 休暇みなし時間の所定外・残業計算への算入

(4)1年間のスケジュール登録、もしくは月ごとにスケジュール登録をします。

☞ 1年単位の変形労働制はどのように設定しますか?

☞ 月間スケジュールを手動で登録・削除するにはどうすればよいですか?

本記事が皆様のお役に立てれば幸いです。

今後もKING OF TIMEをご愛顧いただけますよう邁進してまいりますので、何卒よろしくお願いいたします。