今週のピックアップ

【 税務情報 】

◆ ざっくり把握、押さえるべき2つのポイント

◆「基礎控除」改正のポイント

◆ 扶養控除(特定扶養親族特別控除の創設)とは?

◆ 子どもと配偶者に関する控除・扶養の扱いを整理

◆ 実務への影響と対応策

【 KING OF TIME 情報 】

◆ KING OF TIME 給与

ざっくり把握、押さえるべき2つのポイント

総合経営サービスの植松です。

今回は「今年の年末調整」の中でも、特に重要なポイントである「基礎控除」と「扶養控除(特定扶養親族特別控除)」について解説します。

この2つは本年度の改正項目の中でも、実務への影響が大きい部分ですので、ぜひ押さえておきましょう。

今回の改正では、年末調整の流れや処理手順の基本は従来と変わりません。ただ、本人や扶養対象者の合計所得金額に応じて控除額が変動する複雑な仕組みとなります。そのため、実務では申告書の内容確認や控除額の判定作業がより重要になります。特に、扶養対象者が複数いる場合やアルバイトを掛け持ちしているケースでは、所得集計が煩雑になりやすいため注意が必要です。

※「特定扶養親族特別控除」は、正式には「特定親族特別控除」です。

従来の「特定扶養親族」と同じ年齢層を対象とするため、本メルマガではわかりやすく「特定扶養親族」という表現で統一して解説します。

(国税庁資料などでは「特定親族」と表記されますので、適宜読み替えてご理解ください。)

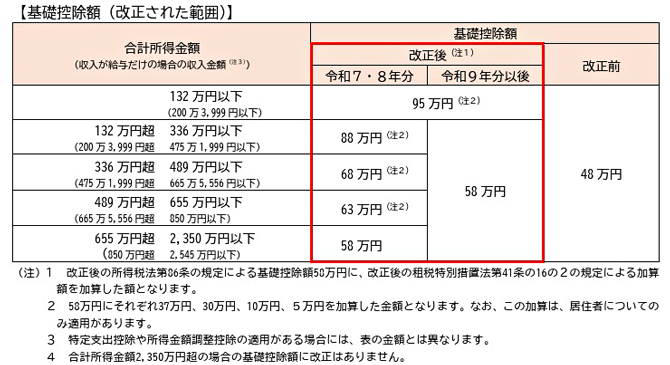

「基礎控除」改正のポイント

令和7、8年は、合計所得金額に応じて基礎控除額が段階的に変動する特例措置が設けられます。そして令和9年以降は制度が整理され、合計所得金額が2,350万円を超える方を除き、基礎控除額は各人の合計所得金額に応じて「95万円」または「58万円」のいずれかが適用される予定です。

基礎控除について少し歴史を紐解くと、始まりは1947年、当時の控除額は4,800円でした。

日本国憲法第25条で定められた「生存権」に基づき、生活に必要な最低限の金額には課税しないという考え方から人的控除の一つとして設けられたものです。

しかし、当初から金額が低すぎるとの指摘があり、その後50年間で30回近くの改正が行われ、1997年には38万円に引き上げられました。

その後は長らく据え置かれていましたが、2020年に23年ぶりに改正され、基礎控除額が48万円に引き上げられました。しかし、同時に給与所得控除額が10万円縮小されたため、給与所得者にとっては実質的なメリットは限定的でした。

また、このときから高所得者への所得制限が導入され、合計所得金額が2,400万円を超えると控除額が段階的に縮小、2,500万円超ではゼロとなる仕組みが採用されています。

今回の改正では、物価高対策として低・中所得層を手厚く支援することを目的とされています。高所得者についてはこれまで通り「応能負担」の考え方が維持され、合計所得金額が2,350万円を超えると控除額が段階的に縮小、2,500万円超でゼロという仕組みはそのまま残されています。

具体的な金額等は、下表のような内容になっています。

扶養控除(特定扶養親族特別控除の創設)とは?

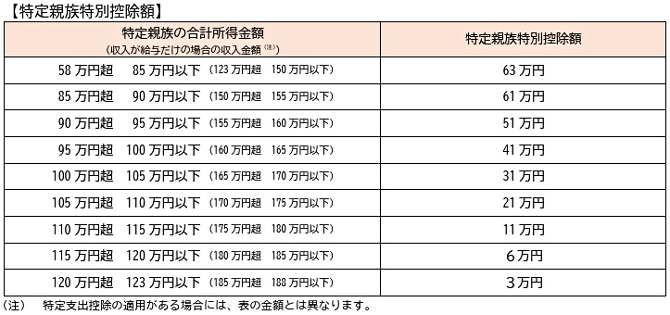

次に扶養控除についてです。今回の改正で、新たに創設されたのが「特定扶養親族特別控除」です。

改めて扶養控除とは、家族を扶養することで生じる金銭的負担を軽減するための制度で、お子様などの扶養親族が対象です。

配偶者については同じ趣旨ですが、別枠で「配偶者控除」「配偶者特別控除」が設けられています。

また、大学進学などで教育費がかさむ年齢層を支援するために、19歳以上23歳未満の扶養親族(特定扶養親族)に対しては、「特定扶養親族控除」があります。

今回の改正では、この特定扶養親族に対して新たに「特定扶養親族特別控除」が設けられます。対象年齢(19歳以上23歳未満)は変わりませんが、仕組みが大きく変更されます。

<変更前>

給与収入のみの場合、収入金額(額面)が103万円以下であれば、扶養控除額に一律25万円を上乗せ

<変更後>

合計所得金額に応じて控除額が段階的に変動

給与収入のみの場合は、収入金額(額面)に応じて以下のようになります。

・150万円以下 … 満額(25万円)

・150万円超~203万円以下 … 段階的に減額

・203万円超 … 控除額ゼロ

ここでいう「合計所得金額」は、扶養対象となる特定扶養親族本人のもので判定します。

実際に控除を受けるのは、扶養している納税者本人です。

この改正により、これまでの「一律加算」から「所得に応じて変動」という仕組みに変わるため、学生アルバイトの収入状況によって、扶養控除額が変動する点に注意が必要です。

子どもと配偶者に関する控除・扶養の扱いを整理

今回の改正は、配偶者特別控除の仕組みを参考に設計されているため、特定扶養親族と配偶者は扱いなどが似た部分がありますが、実際には基準や仕組みが異なります。混同しないように整理しましょう。

1. 所得税における違い

特定扶養親族特別控除は、お子様(19~23歳未満)の本人の所得金額のみで判定します。

配偶者特別控除は複雑で、扶養される配偶者と納税者本人の両方を考慮し判定します。

| 項目 | 特定扶養親族特別控除 | 配偶者特別控除 |

|---|---|---|

| 対象者 | 19歳以上23歳未満の扶養親族 (大学生世代) |

扶養される配偶者 |

| 控除額が満額となる給与収入 | 150万円以下 | 83万円以下 |

| 控除額の減額開始 | 150万円超から段階的に減少 | 83万円超から段階的に減少 |

| 控除額がゼロとなる給与収入 | 203万円超 | 201万円超 |

| 最大控除額 | 25万円 | 38万円 | 判定基準 | 扶養親族本人の所得条件のみ (納税者本人の所得は不問) |

配偶者本人所得と納税者本人所得で3段階判定 |

2. 社会保険上の違い(健康保険・厚生年金)

社会保険との関係も見ておきましょう。2025年10月1日より、特定扶養親族に関して社会保険の扶養認定基準が変更されました。

19歳になる年は、3月まで高校生で収入がゼロでも、4月から就職して給与が発生すると扶養判定が大きく変わります。

月額20万円程度の給与があると、年度途中から控除対象外になる可能性があります。

4月以降の収入見込みを早めに確認することが重要です。

| 項目 | 特定扶養親族 | 配偶者 |

|---|---|---|

| 年間収入要件 | 150万円未満(改正後) | 130万円未満(変更なし) |

| 年齢要件 | 19~23歳未満 | 制限なし |

| 学生要件 | 不要(実際に学生でなくても可) | 不問 |

3. 共通点(所得税・社会保険)

お子様については、所得税も社会保険も年齢要件と所得要件を満たせば、大学に進学せず就職していても扶養親族となります。

※所得税も社会保険も、扶養親族本人の所得金額をベースに判定します。

実務上の留意点:

年度途中で扶養判定が変わるケースがあるため、4月以降の収入見込みを早めに確認することが重要です。

特に年末調整時には、「1年間の見込み」で判定するため、途中で扶養条件から外れる可能性を想定しておきましょう。

実務への影響と対応策

今回の改正により、基礎控除・扶養控除ともに「合計所得金額連動型」に変わります。

このため、納税者本人と扶養親族それぞれの「所得の正確な把握」の重要性がこれまで以上に高まります。これが実務上のポイントであり、また課題でもあります。

これらを踏まえ、早期の収入確認、社内周知と教育、年末調整の運用見直し、顧問税理士との連携等、計画的に進めていきましょう。

1. 所得把握の難しさ

従来は、給与システムを法改正対応版にアップデートすれば、実務負担は限定的でした。

しかし今回は、システムにデータを登録する前段階で扶養対象者本人の所得状況を会社が把握する必要があり、以下のケースなどでは特に難易度や煩雑さが増します。

・扶養親族(特定扶養親族)が複数のアルバイト先を掛け持ちしている場合

・収入が12月後半まで確定しない場合

・見込みで年末調整を進めた結果、翌年に大規模な修正(扶養是正)が必要になる場合

※わずかな所得差でも、控除額が10万円単位で変動することがあるため、申告額のズレや区分の誤判定は大きな影響を及ぼします。

2. 従業員等への説明

今年は制度変更初年度のため、「なぜ今年だけ制度が違うのか?」「来年も同じ仕組みなのか?」「扶養控除が減ると言われたが、何が変わったのか?」といった質問を受けることが想定されます。

以下のポイントを中心に分かりやすく説明できるよう準備をしておくとよいでしょう。

・令和7・8年は暫定措置であること

・制度変更により年末調整が複雑化していること

・令和9年からは制度が整理される予定であること

3. 実務対応の具体例

① 早めの収入確認

・年末調整に先立ち従業員・扶養親族の年間収入見込みを確認

・アルバイト掛け持ちの場合は、複数の勤務先の合計収入を必ずチェック

② 社内周知の強化

・社員説明会や掲示板などで制度変更を周知

・よくある質問はQ&A形式でまとめると効果的

・誤解が起きやすい点は図解を活用して説明

③ 年末調整確定のタイミングを見直す

・12月末に見込みで確定させず、1月に確定する方式も検討(翌年の修正を最小限にするため)

④ 顧問税理士への早期相談

・扶養控除の判定基準や基礎控除の扱い、年末調整の進め方等について顧問税理士に確認、相談

KING OF TIME 情報

年末調整では、所得証明がそろわないケースも多く、特に今年度はわずかな差が控除額に影響するため、正確な確認が求められます。

作業を省くことはできませんが、効率化によって負担を減らすことは可能です。

「KING OF TIME 給与」を活用すれば、申告書の提出状況や進捗をリアルタイムで把握でき、対応漏れを防止できます。さらに控除額や税額を自動計算することで、手作業や計算ミスを減らし、確認業務に集中できる環境を整えられます。

本記事が皆様のお役に立てれば幸いです。

今後もKING OF TIMEをご愛顧いただけますよう邁進してまいりますので、何卒よろしくお願いいたします。

監修者紹介

税理士法人総合経営サービス 植松 伸

下町生まれの税理士の植松伸です。

税理士になる前は建設系の労働組合で働いていたので、建設業等の許認可や健康保険事務組合の知識もあり、それらの業務を弊社グループ内へつなぐことも大事にしています。

趣味は観賞魚飼育で、現在自宅に水槽が10個あります。

魚を眺めたり、水の音はとてもリラックスできるのですが、水槽の掃除等のメンテナンスに時間がかかるので、ちょっと増やしすぎたと反省する毎日です。